美联储历次降息时间表(2020年美联储降息了几次)今天币大师为大家详细整理了美联储降息、加息时间表,以及对全球经济市场的影响和未来的机会。

美联储历次降息一览表

1、上一个降息周期:2007年-2009年

2007年-2009年期间总共宣布了10次降息决议,降息时间分别为:

2007年9月18日,调降50个基点;2007年10月31日,调降25个基点;2007年12月11日,调降25个基点;

2008年1月22日,调降75个基点;2008年1月30日,调降50个基点;2008年3月18日,调降75个基点;2008年4月30日,调降25个基点;2008年10月8日,调降50个基点;2008年10月29日,调降50个基点;2008年12月16日,调降75个基点。

2008年12月16日降息之后,储备基金利率降至0-0.25%,此后一直维持至2015年12月启动加息周期。

2、美联储最新降息时间

2018年底到2019年初,美国经济陷入可能衰退的担忧。间隔十年之后,美联储与2019年重启降息,也是字2008年金融危机以来首次降息。

2019年美联储降息时间如下:2019年7月10日,调降25个基点;2019年9月19日,调降25个基点;2019年10月31日,调降25个基点。

2020年3月3日,美联储再次降息,调降50个基点,这是目前为止最新的一次降息消息。

第六轮:加息周期从2018开始,2018年预计加息三次,2019年将加息两次…

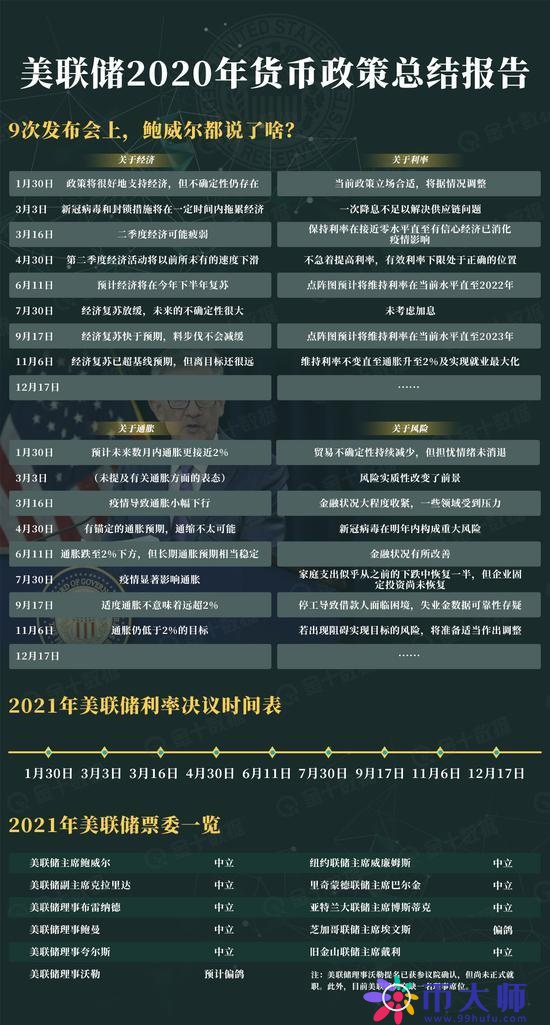

2020年美联储史无前例地在一个月内进行了两次紧急降息,为应对疫情,更是全方位出击,联邦基金利率、货币政策声明、诸多救火工具,以及鲍威尔的发布会,你还记得它们都说了啥吗?一图带你回顾美联储2020年前8次利率决议要点!

2020美联储降息了几次

美国今年已经降息几次?

没降,上次是今年第一次降息

美联储主席宣布明年利率将大幅上升,当前市场利率会发生什么变化?

北京时间12日凌晨3点,美联储公布了12月FOMC利率决议。维持利率区间1.50%-1.75%不变的决定,与此前市场预期保持一致。今年年内,美联储已经连续降息三次,共降息75个基点。美联储今日利率决定没有委员投出反对票,为5月份会议以来首次。

刚刚,美联储维持利率不变

备受市场关注的点阵图也显示,美联储FOMC委员倾向于在2020年维持现有利率政策的预期。更为显著的是,没有一名委员认为应当在明年降息。

以下为FOMC利率决议全文。

联邦公开市场委员会(FOMC)在10月会议后获得的信息显示,就业市场保持强劲,经济活动一直在以温和的速度增长。总的来说,近几个月就业增长稳健,失业率保持在低位。尽管家庭支出一直在强劲增长,但企业固定投资和出口保持疲弱。与上年同期相比的整体通胀和不计入食品和能源的核心通胀率低于2%。基于市场的通胀补偿指标仍低,基于调查的较长期通胀预期指标则变动不大。

委员会将依照法定的目标,寻求促进就业最大化和物价稳定。委员会决定维持联邦基金利率目标区间在1.50-1.75%。委员会认为,当前的货币政策立场对支持经济活动的持续扩张、强劲的劳动力市场状况和通胀接近委员会2%对称目标是合适的。委员会在评估联邦基金利率目标区间的适当路径时,将继续监测即将发布的信息对经济前景的影响,包括全球形势发展和迟滞的通胀压力。

在决定未来调整联邦基金利率目标区间的时机和规模时,委员会将评估与就业最大化以及2%对称通胀目标相关的已实现和预期的经济状况。评估将考量广泛的信息,包括就业市场状况指标、通胀压力和通胀预期指标,以及反应金融市场和国际情势发展的数据。

投票赞成美联储货币政策决议的FOMC委员包括:美联储主席鲍威尔、副主席威廉姆斯、理事鲍曼、理事布雷纳德、圣路易斯联储主席布拉德、副主席克拉里达、芝加哥联储主席埃文斯、堪萨斯城联储主席乔治、金融监管副主席夸尔斯和波士顿联储主席罗森格伦。

美联储FOMC最新经济预测

美联储FOMC预期:

美国2019年GDP增速预期中值为2.2%,9月预期为2.2%;2020年GDP增速预期中值为2.0%,9月预期为2.0%;2021年GDP增速预期中值为1.9%,9月预期为1.9%;2022年GDP增速预期中值为1.8%,9月预期为1.8%;GDP增速长期预期中值为1.9%,9月预期为1.9%。

美国2019年失业率预期中值为3.6%,9月预期为3.7%;2020年失业率预期中值为3.5%,9月预期为3.7%;2021年失业率预期中值为3.6%,9月预期为3.8%。

2019年PCE通胀预期中值为1.5%,9月预期为1.5%;2020年PCE通胀预期中值为1.9%,9月预期为1.9%;2021年PCE通胀预期中值为2.0%,9月预期为2.0%。

美国2019年PCE通胀预期中值为1.5%,9月预期为1.5%;2020年PCE通胀预期中值为1.9%,9月预期为1.9%;2021年PCE通胀预期中值为2.0%,9月预期为2.0%。

美国2019年核心PCE通胀预期中值为1.6%,9月预期为1.8%;2020年核心PCE通胀预期中值为1.9%,9月预期为1.9%;2021年核心PCE通胀预期中值为2.0%,9月预期为2.0%。

鲍威尔新闻发布会 “鸽”声嘹亮:

只要通胀率不大幅上升,美联储当前低利率就会一直维持下

美联储主席鲍威尔在利率决议后的发布会上表示,美国经济前景面临诸多风险,但仍偏正面。当前货币政策立场可能仍是合适的。如要加息,需看到通胀持续、显著上涨,通胀持续低于2%是不健康的。他预计就业市场将维持强劲,称货币市场压力近几周降低。鲍威尔表示会适当调整回购操作细节。他认为贸易局势对经济有实质影响,实施美墨加协定会消除不确定性。

美联储主席鲍威尔新闻发布会要点如下:

政策立场:当前货币政策立场可能仍是合适的,今年的降息使得美国经济前景在轨道上,对当前政策满意。

加息态度:如果要加息,就必须看到通胀大幅度持续上升。

经济状况:经济前景尽管存在风险,但依旧处于有利状态,预计经济继续保持温和增长;经济和货币政策都处在良好态势。

通胀状况:预计通胀将会升至2%,目前使得通胀回到2%很有挑战性;就业市场闲置和通胀之间的关联性微弱但存在。

劳动就业:预计就业市场保持强劲,即使失业率低至3.5%,劳动市场仍存在闲置;近几年薪资增速就出现了改善。

回购操作:回购操作不太可能对宏观经济产生影响;随时准备调整回购操作,以保持联邦基金利率在区间内;更关注评估短qh币市场监管措施,而不是制定新的回购措施。

贸易局势:海外经济放缓,贸易局势对经济有实质性的影响。

发布会现场主要问答如下:

在发布会一开始, 鲍威尔对刚刚去世的前美联储主席沃尔克表达了敬意与缅怀之情。

鲍威尔强调了通胀不达标的害处。长期不达2%目标的通胀将促使预期产生变化, 使得实际通胀水平进一步下滑,这也将使得利率被推低,使得美联储更受零利率下限的限制。(名义-通胀=实际)

美联储的短期国债购买以及定期回购操作平抑了货币市场的不稳定状况。

问题:为什么通胀迟迟不达标?

答:通胀与失业率、资源利用率的关系产生了异变。 这使得美联储需要保持政策宽松来驱动通胀向上达标。

2019年至今美联储加息了几次

截至2019.08.15,2019年至今美联储加息了0次,降息了1次,有4次利率保持不变。数据可能会随时间更新。

参考英为财情:美联储利率

美联储利率即美国联邦基金利率(Federal funds rate),是指美国同业拆借市场的利率,其最主要的隔夜拆借利率。这种利率的变动能够敏感地反映银行之间资金的余缺,美联储瞄准并调节同业拆借利率就能直接影响商业银行的资金成本,并且将同业拆借市场的资金余缺传递给工商企业,进而影响消费、投资和国民经济。

美联储降息有什么影响?

历次加息,背后的逻辑都是为了捅破泡沫的时候,有减压阀,大概率美联储2019年下半年 - 2020年初,第一次降息后不久,一场席卷全球的金融危机就会发生。

美联储的降息的息是联邦基准利率。是美联储对商业银行的再贴现利率。联储利率直接关系到银行的融资成本,对于美国银行的利率有很强的指导作用,因此间接的影响了整个美国银行业的利率水平。

美联储的降息的息是联邦基准利率。是美联储对商业银行的再贴现利率。联储利率直接关系到银行的融资成本,对于美国银行的利率有很强的指导作用,因此间接的影响了整个美国银行业的利率水平。

对于美国国内来说储户利益减少,于是将存款作其他投资。贷款者增多,数额增加。也就是通过这样来拉动经济增长,以及美国内内需。利好美国股市,利好美国出口,美元对其他币种贬值。

对于美国国内来说储户利益减少,于是将存款作其他投资。贷款者增多,数额增加。也就是通过这样来拉动经济增长,以及美国内内需。利好美国股市,利好美国出口,美元对其他币种贬值。

对于中国和其他国家来说,人民币升值压力和金融开放压力进一步增强,利好黄金价格和其他大宗商品价格走势,利好中国进口,利空中国出口,利好股市。

对于中国和其他国家来说,人民币升值压力和金融开放压力进一步增强,利好黄金价格和其他大宗商品价格走势,利好中国进口,利空中国出口,利好股市。

美联储的降息的息是联邦基准利率。是美联储对商业银行的再贴现利率。联储利率直接关系到银行的融资成本,对于美国银行的利率有很强的指导作用,因此间接的影响了整个美国银行业的利率水平。

美联储的降息的息是联邦基准利率。是美联储对商业银行的再贴现利率。联储利率直接关系到银行的融资成本,对于美国银行的利率有很强的指导作用,因此间接的影响了整个美国银行业的利率水平。

对于美国国内来说储户利益减少,于是将存款作其他投资。贷款者增多,数额增加。也就是通过这样来拉动经济增长,以及美国内内需。利好美国股市,利好美国出口,美元对其他币种贬值。

对于美国国内来说储户利益减少,于是将存款作其他投资。贷款者增多,数额增加。也就是通过这样来拉动经济增长,以及美国内内需。利好美国股市,利好美国出口,美元对其他币种贬值。

对于中国和其他国家来说,人民币升值压力和金融开放压力进一步增强,利好黄金价格和其他大宗商品价格走势,利好中国进口,利空中国出口,利好股市。

对于中国和其他国家来说,人民币升值压力和金融开放压力进一步增强,利好黄金价格和其他大宗商品价格走势,利好中国进口,利空中国出口,利好股市。

美联储历次加息时间表及其影响

内容来自用户:小六芋头

美联储历次加息时间周期及其影响

2016年5月18日公布的美联储4月会议纪要称,如果未来数据显示美国经济持续改善,美联储可能在6月会议上加息。这是自去年12月加息之后,美联储释放的半年来最强烈的加息信号。

一、美联储历次加息时间周期背景及影响

1982年以来,美联储共经历了5轮较为明显的加息:

美联储第一轮加息时间周期为1983年3月-1984年8月,基准利率从8.5%上调至11.5%,经济复苏期。

1981年美国的通货膨胀率高大13.5%,接近超级通胀。美联储通过大规模的加息抑制通货膨胀。

美联储第二轮加息时间周期为1988年3月-1989年5月,基准利率从6.5%上调至9.8125%,通胀抬头期。

1987年股市崩盘,美联储紧急降息救市。由于救市及时、股市下跌对经济影响不大,1988年起通胀继续上扬,美联储开始加息应对。

美联储第三轮加息时间周期为1994年2月-1995年2月,基准利率从3.25%上调至6%,通胀恐慌期。

1990-1991年经济衰退,1994年经济复苏势头重燃,为了控制通货膨胀,美联储加息应对,美国国债收益率大幅下降。此次加息也被认为是导致此后97年爆发亚洲金融危机的因素之一。

美联储第四轮加息时间周期为1999年6月-2000年5月,基准利率从4.75%上调至6.5%,互联网泡沫期。

1999年强劲增长、失业率降至4%。互联网热潮二

美国历史有几次加息?

从2004年6月30日开始,至2006年3月28日止的格林斯潘时期,2年的本轮美元加息周期内,连续15次加息,美元利率从1.00%提高至4.75%。对汇市的影响为七涨八跌,并没有太明显的规律性。自布雷顿森林体系以来,美元在历史上一直与gjs处于反相关关系。即黄金跌,美元涨。加息意味着市场上流通的货币超量,易造成严重的通货膨胀。以加息来达到,增加银行存款,减少货币流通的目的。物以稀为贵,流通于市场的美元减少了。那么,美元的价值就提高了。gjs除了黄金具有货币属性以外更多的就是商品属性。流通的货币减少,gjs作为商品本身也属于下跌趋势之中。

美联储动一动,黄金市场抖一抖。2015年,在黄金市场中一直有件大事,就是美联储扣人心弦的加息日期。

美联储历史上5次加息周期

美国加息 美国历次加息的影响 美国历次加息时间表 美国历次加息幅度是多少 美国历次加息对黄金的影响

美联储历次加息时间

第一轮:加息周期为1983.3—1984.8,基准利率从8.5%上调至11.5%。

当时,美国经济处于复苏初期,里根政府主张减税帮助了经济的复苏、制造了更多工作机会。1981年美国的通胀率已达13.5%,接近超级通胀。1980-81年间经济处于极端的货币紧缩状态,试图积压通胀,而通胀率从1981年的超过13%降至1983年的4%以下。

第二轮:加息周期为1988.3—1989.5,基准利率从6.5%上调至9.8125%。

当时,当时通胀抬头。1987年“股灾”导致美联储紧急降息救市。由于救市及时、股市下跌对经济影响不大,1988年起通胀继续上扬,美联储开始加息应对,利率在1989最终升至9.75%。此轮紧缩使经济增长放缓,随后的油价上涨和1990年8月份开始的第一次海湾战争相关不确定性严重影响了经济活动,使货币政策转向宽松。

第三轮:加息周期为1994.2—1995.2,基准利率从3.25%上调至6%

当时,市场出现通胀恐慌。1990-91年经济衰退之后,尽管经济增速回升,失业率依然高企。通胀下降令美联储继续削减利率直到3%。到1994年,经济复苏势头重燃,zj市场担心通胀卷土重来。十年期zj收益率从略高于5%升至8%,美联储将利率从3%提高至6%,使通胀得到控制,zj收益率大幅下降。此次加息也被认为是导致此后97年爆发亚洲金融危机的因素之一。

第四轮:加息周期为1999.6—2000.5,基准利率从4.75%上调至6.5%。

当时,互联网泡沫不断膨胀。1999年GDP强劲增长、失业率降至4%。美联储将利率下调75个基点以应对亚洲金融危机后,互联网热潮令IT投资增长,经济出现过热倾向,美联储再次收紧货币,将利率从4.75%经过6次上调至6.5%。2000年互联网泡沫破灭和纳斯达克指数崩溃后,经济再次陷入衰退,“911事件”更令经济和股市雪上加霜,美联储随即转向,由次年年初开始连续大幅降息。

第五轮:轮加息周期为2004.6—2006.7,基准利率从1%上调至5.25%。

当时房市泡沫涌现,此前的大幅降息激发了美国的房地产泡沫。2003年下半年经济强劲复苏,需求快速上升拉动通胀和核心通胀抬头,2004年美联储开始收紧政策,连续17次分别加息25个基点,直至达到2006年6月的5.25%。直至次贷危机引发全球金融危机,美联储再次开始降息至接近零的水平,直至今日。

最近三次加息对大宗商品的影响

1994-1995年加息周期

1994年至1995年的加息周期历时12个月,基于对通胀的担忧,从1994年2月4日至1995年2月1日,美联储基准利率从3.25%提升至6%,加息幅度3%。本轮加息中美联储先是小幅试探性加息0.25%三次,随后提高每次的加息幅度至0.5%,最终将基准利率提高至6%的水平。

在本轮加息周期中,黄金价格从378美元下跌至376美元,涨幅为-0.4%,白银价格从4.48美元上涨至4.68美元,涨幅为4.5%,同期伦铜、伦锌、原油分别从1661美元、956美元、17.09美元上涨至2885美元、1143美元、18.52美元,涨幅分别为73.7%、19.6%、8.4%。

1999-2000年加息周期

1999年至2000年的加息周期历时11个月,美国经济在1990年代长期繁荣,在经历亚洲金融危机的冲击之后,美国通胀水平开始上升,从1999年6月30日开始美联储启动加息周期,至2000年5月16日结束加息,联储基准利率从4.75%提升至6%,加息幅度1.75%。本次加息周期时间短,加息幅度小且平缓,除了最后一次加息50个基点之外,其他五次均加息25个基点。在2000年纳斯达克泡沫破裂之后,美联储停止了加息的进程,并于次年年初开始了连续大幅降息的进程。

在本轮加息周期中,黄金价格从279美元下跌至276美元,涨幅为-1.2%,白银价格从5.03美元下跌至5.01美元,涨幅为-0.4%,同期伦铜、伦锌、原油分别从1395美元、1005美元、16.76美元上涨至1848美元、1197美元、29.73美元,涨幅分别为32.5%、19.1%、77.4%。

2004-2006年加息周期

2004年至2006年的加息周期历时27个月,纳斯达克泡沫后美联储利率的大幅下降刺激了美国的房地产泡沫,从2004年3月31日开始美联储启动加息周期,至2006年6月29日结束加息,联储基准利率从1%提升至5.25%,加息幅度4.25%。本次加息周期共17次上调利率,每次上调幅度均为0.25%。在美联储连续加息之后,另外一个泡沫——美国房地产泡沫被刺破,成为本次金融危机的导火索。

在本轮加息周期中,大宗商品全线上涨,黄金、白银、伦铜、伦锌、原油分别从424美元、7.83美元、2980美元、1112美元、35.76美元上涨至589美元、10.38美元、7280美元、3075美元、73.52美元,涨幅分别为39.1%、32.7%、144.3%、176.5%、105.6%。

相关内容

- 1、美联储历次加息时间表图

- 2、美联储2020年降息

热门文章

- 1、雷达币能卖出去吗

- 2、基金公司app

- 3、成交量和成交额怎样设置参数

- 4、美丽生态诊股

- 5、建业集团股票

- 6、开祥股票

推荐内容

- 1、环保币在hbi网上叫什么

- 2、biteb拉人头吗

- 3、公募基金的持仓限制

- 4、券商etf连接

- 5、广汇汽车定增价是多少

- 6、解禁不减持

- 7、今日涨停医药股

- 8、新华都股吧千股千评

- 9、中国概念股上市公司

- 10、家家悦股票历史资金流向

本站所有软件信息均由用户上传发布,版权归原著所有。如有侵权/违规内容,敬请来信告知邮箱:liqiaoqiant@qq.com,我们将及时撤销! 转载请注明出处:https://www.99hufu.com/caijing/68390.html